日前,银保监会就2021年进一步推动小微企业金融服务高质量发展下发通知,要求银行业金融机构要继续发挥好小微企业间接融资的主渠道作用,实现信贷供给总量稳步增长。要继续将单户授信总额1000万元以下(含)的普惠型小微企业贷款作为投放重点,2021年努力实现此类贷款较年初增速不低于各项贷款增速,有贷款余额的户数不低于年初水平的“两增”目标。五家大型银行要努力实现普惠型小微企业贷款全年增长30%以上。

中小企业融资难、融资贵

中小企业是我国经济发展的重要力量。有数据显示,我国中小企业贡献了50%以上的税收,60%以上的GDP,70%以上的技术创新,80%以上的城镇劳动就业,90%以上的企业数量。

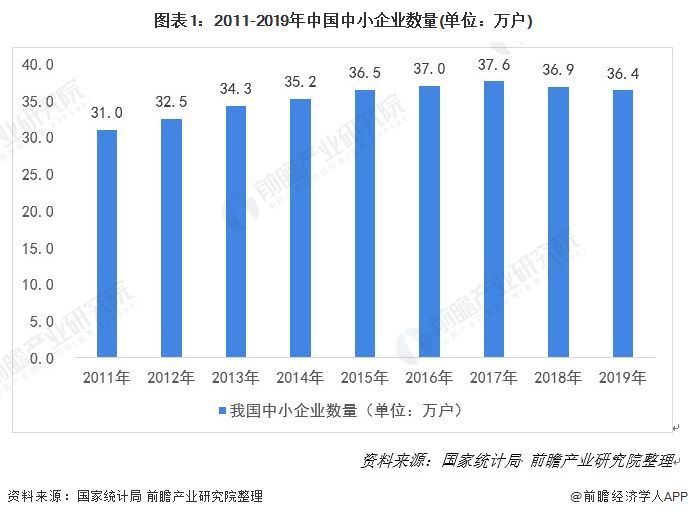

2019年末,共有36.4万户中小企业,较2018年减少4883户,企业数量连续两年下降;占全部规模以上工业企业户数的97.8%。其中,中型企业4.3万户,占中小企业户数的11.8%;小型企业32.1万户,占中小企业户数的88.2%。

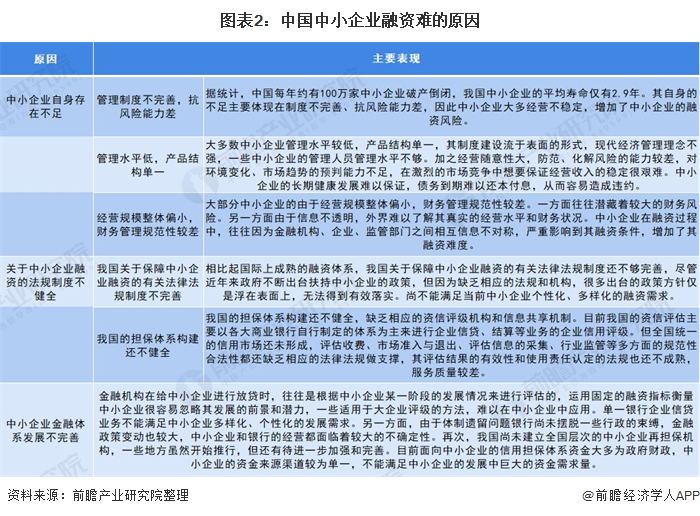

中小企业在其发展过程中,一直面临着融资难、融资贵的问题,尤其是2020年又遭遇了百年未遇的疫情冲击,处境更加艰难。我国中小企业融资难的原因主要表现如下:

超常力度支持小微企业稳定发展成效显著

保中小微企业对保就业、保民生具有重要意义。为此,人民银行、银保监会等相关监管部门出台了一系列政策,以超常力度支持小微企业稳定发展,并取得不错成效。

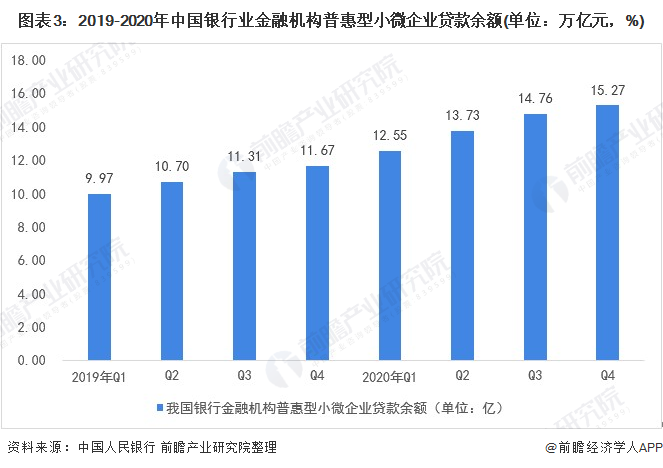

根据有关国际组织报告,中国普惠金融服务达到世界先进水平,电子支付、数字信贷、线上保险居于全球领先地位。数据显示,2020年末,全国普惠型小微企业贷款余额15.3万亿元,增速超过30%。新发放普惠型小微企业贷款平均利率4.35%,较2019年全年贷款平均利率下降0.52个百分点。

国有大行发挥头雁作用

银保监会就2021年进一步推动小微企业金融服务高质量发展下发通知,五家大型银行要努力实现普惠型小微企业贷款全年增长30%以上。

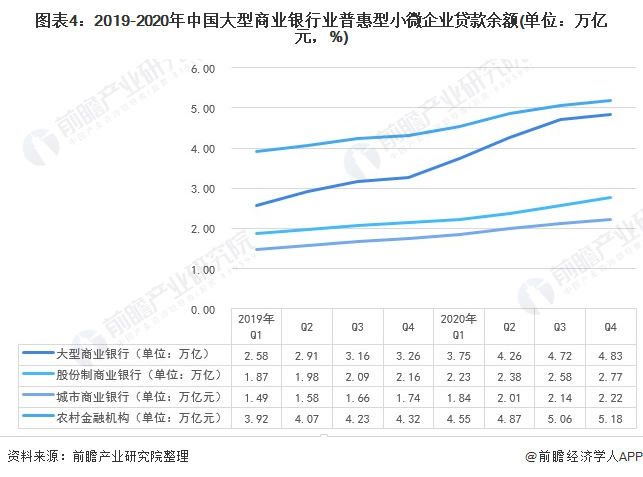

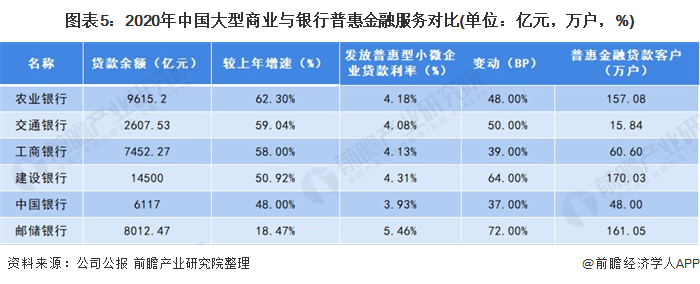

2020年末,大型银行普惠型小微企业贷款余额较上年末增长34.6%。其中,6家大型银行普惠型小微企业贷款平均利率4.35%,较2019年全年平均利率下降0.52个百分点,通过发放信用贷款、承担或减免信贷相关费用等措施,小微企业其他融资成本和信贷综合融资成本均有不同程度的下降。

其中5家大型银行增长55.65%。行政村已基本实现基础金融服务全覆盖。

值得一提的是,农业银行(3.250, -0.02, -0.61%)在上半年已经完成了“普惠型小微企业贷款增速高于40%”的任务。据农业银行2020年年报,截至2020年末,本行普惠型小微企业贷款余额9615.20亿元,较上年末增加3692.13亿元,增长62.3%,高于全行贷款增速48.8个百分点。农业银行在国有大行中,贷款增速排名第一,贷款余额仅次于建设银行(6.970, -0.02, -0.29%),排名第二。

从普惠型小微企业贷款余额来看,建设银行处于绝对领先地位,是唯一一家余额在万亿以上的银行。2020年末,本行普惠金融贷款余额1.45万亿元,较上年增加4892.00亿元,当年新发放普惠型小微企业贷款利率4.31%,较上年下降0.64个百分点。普惠金融贷款客户170.03万户,较上年新增37.52万户;网点布局向县域倾斜,共有县域网点4323个。

工商银行(5.260, -0.01, -0.19%)普惠型小微企业贷款余额、增速分别排名第四、第三。2020年末,普惠型小微企业贷款7452.27亿元,比年初增加2737.06亿元,增长58.0%。客户数60.6万户,增加18.3万户。新发放普惠贷款平均利率4.13%,比上年下降39个基点。

2020年末,中国银行(3.280, 0.00, 0.00%)普惠型小微企业贷款余额6117亿元,较上年末增长48%,高于全行各项贷款增速;客户数超过48万户,高于年初水平。交通银行(4.950, 0.01, 0.20%),普惠型小微企业贷款余额2607.53亿元,较上年末增加968.02亿元,增幅59.04%,有贷款余额的客户数15.84万户,较上年末增加5.4万户,增幅51.72%;不良贷款率1.91%,较上年末下降1.31个百分点。

总体来看,国有大行在普惠型小微企业贷款余额存有差距,但增速方面水平相当,环比去年末基本都是在30%以上,很接近“大型商业银行普惠型小微企业贷款增速要高于40%”的目标。从年报来看,国有大行在服务小微企业方面取得的成绩,与其线上业务以及产品体系的不断发展和完善密切相关。这不仅体现在小微企业在线上就能便捷地获得贷款,还体现在普惠业务风控能力的加强,让银行充分了解小微企业的状况。

与此同时,小微企业贷款余额增长和银行扩大服务小微企业网点也有着很大关系。如2020年上半年,建设银行累计组建普惠金融(小企业)服务中心及小企业中心252家;中国银行也在扩充普惠金融信贷发起重点网点数量;农业银行建立总分两级普惠金融专营机构体系,打造1000家总行级和900家分行级专营机构,全面提升基层网点普惠金融服务能力。

大型银行同时兼顾普惠金融需求和自身风控管理能力

国有大型银行在资金、网点、技术和客户等方面有良好基础,发展普惠金融也能形成其独特优势。特别重要的是,一些银行加快数字化转型,改进业务流程,创新服务模式,在普惠金融领域既有效挖掘了潜在需求,又明显提升了风险管控能力。

【来源:前瞻产业研究院】

声明:转载此文是出于传递更多信息之目的。若有来源标注错误或侵犯了您的合法权益,请作者持权属证明与本网联系,我们将及时更正、删除,谢谢。